활발해지는 세컨더리 거래와 계속적인 펀드

최근 1년간 테크 주가가 부진을 면치 못하고 있고, 올해 상장한 테크 기업 상당수가 IPO 가격 대비 50% 이상의 가격 하락을 겪고 있는 가운데, IPO 시장도 어려운 상황이 이어지고 있습니다.

밸류에이션에서의 PSR(Price to Sales Ratio, 주가 매출 배율)이 크게 부풀어 시장 전체 수준의 조정이 필요한 수준이라는 목소리도 높아 지고 있지만, 아직 성장 기대치는 높지만, 거시환경의 영향으로 기업가치가 낮아진 회사도 있습니다.

그런 기업가치가 낮아진 우량기업에 투자를 한 GP(General Partner, 펀드를 운영하는 사람들)는 앞으로 몇 년 안에 거시환경이 개선되고 투자처 기업이 적절하게 평가될 때까지 기다릴 수밖에 없습니다.

하지만 여기에는 한 가지 큰 문제가 있습니다. 통상 벤처캐피털 펀드는 10년을 기점으로 상환기한을 맞이 하기 때문에, 그 시점에서 펀드의 투자자들에게 투자금과 수익을 돌려줘야 합니다. 즉, 투자처의 기업가치가 높아질 때까지 몇 년을 더 기다리고 싶어도 펀드가 이미 10년 정도 지났으면 투자금을 반납하고 펀드를 닫아야 하는 것입니다.

여기서 등장하는 것이 'Continuation Fund'(직역: 계속 펀드)입니다. Continuation Fund를 쉽게 설명하면, 상환기간이 다 되어 닫아야 하는 오래된 펀드에서, 특정 회사 등 어떤 자산을 취득하는 새로운 펀드입니다.

예를 들어 한 GP가 10년 전 펀드 A를 조성해 X라는 회사에 에 투자했다고 합니다. X사는 매우 우량한 회사이지만 거시 환경의 영향으로 지금 IPO를 하면 평가가 너무 낮아질 수 있습니다. 그래서 GP는 펀드 B (Continuation Fund)를 만들어 펀드 A로부터 X사를 매입함으로써 시장 환경이 개선될 때까지 X사를 지속적으로 보유할 수 있습니다. 펀드 A 투자자 입장에서는 지금 당장 돈이 필요하다면 수익을 확정하고 투자를 끝내도 되고, 그 리턴을 펀드 B에 재투자해서 X사의 가치가 확대될 때까지 기다릴 수도 있습니다.

이를 주로 'GP-led continuation transaction'(직역:GP 주도의 계속 펀드 안건)이라고 부르기도 합니다. 최근의 거시 환경에서 이런 종류의 거래는 인기를 끌고 있습니다. 하지만 이러한 거래는 결코 쉽지 않습니다. GP는 펀드 B의 자금을 조달할 필요가 있고, 여러 이해관계자의 조건 사이에서 균형을 잡아야 하기 때문입니다.

GP 입장에서 조금 더 심플한 것은 세컨더리 거래이고, 이것도 최근 인기가 상승하고 있는 거래 형태입니다. GP는 펀드를 닫을 필요가 있는 경우, 그 자산에 관심이 있는 다른 GP에게 (보통 어느정도 할인된 가격으로) 자산을 매각합니다.

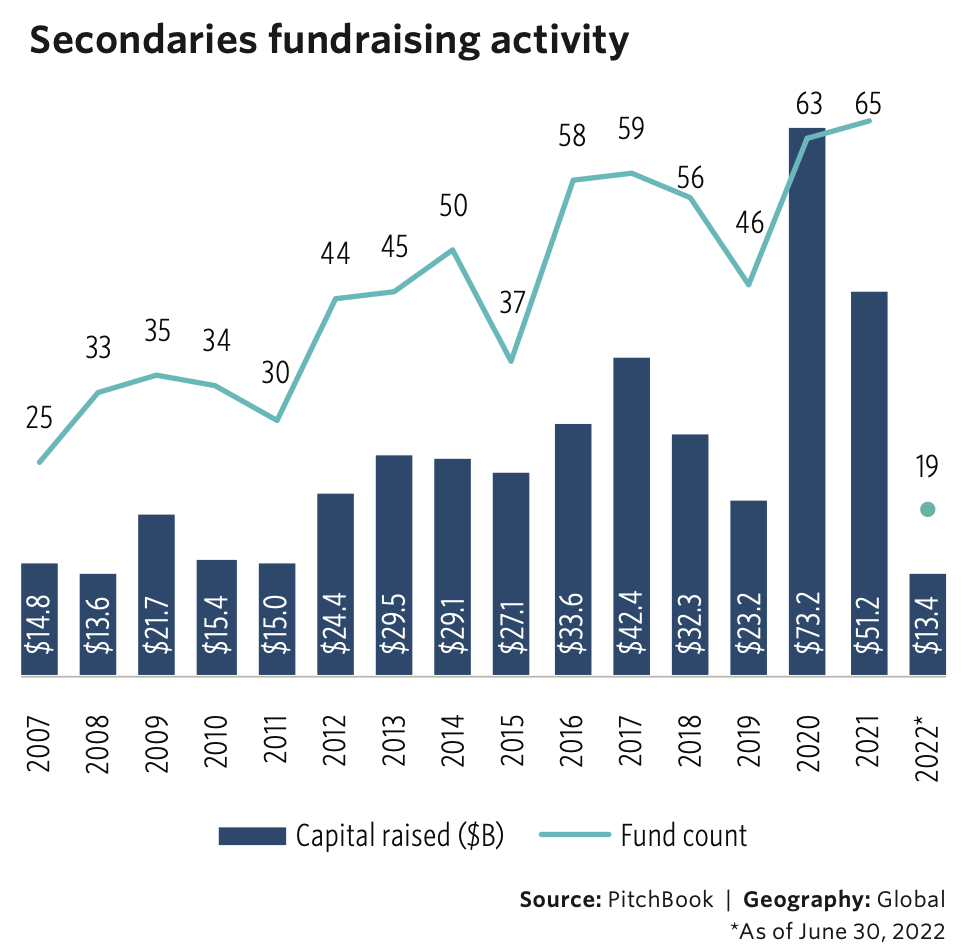

Pitchbook에 따르면 세컨더리 펀드는 2020년과 2021년에 많은 자금을 조달하였다고 합니다. 이것은 많은 드라이 파우더로 인해 더 많은 세컨더리 거래가 나올 것으로 기대할 수 있다는 말이 됩니다.

다만 위 데이터에는 벤처캐피털뿐만 아니라 바이아웃과 인프라 등, 사모펀드 자산 전반의 세컨더리 펀드가 포함돼 있습니다. 그래서 이 데이터는 제가 위에서 벤처캐피털 시장에 관해 말한 것을 정확히 반영하지 못할 수도 있지만 전체적인 흐름에는 큰 차이가 없다고 생각합니다.

세컨더리에서의 매각은 우량한 투자처 기업의 가치를 완전히 실현시킬 수 없기 때문에 GP에게 이상적이라고 할 수 없을지도 모릅니다. 그러나 매크로 환경이 이상적이지 않을 때, 특히 갖고 있는 현금의 중요성은 더욱더 높아집니다. 따라서 투자처의 잠재적 가치를 충분히 끌어내지 못할 수도 있긴 하지만, Continuation Fund나 세컨더리 전략을 활용해 펀드의 투자자에게 투자금이나 수익을 돌려주는 것은 고려해야 할 의미 있는 전략 중 하나가 아닐까 생각합니다.

✉️ 메일리 뉴스 레터 구독 | 팟캐스트: 스포티파이 & 애플 팟캐스트

References:

Continuation funds: How GPs are holding on for longer - https://pitchbook.com/news/articles/continuation-funds-secondaries-gp-buyouts

PitchBook Global Private Markets Fundraising Report (Q2 2022)

소셜댓글