엔비디아는 GPU 기반의 AI가속기로 AI시대의 패권자로 우뚝섰다. 하지만 소비자 입장에서 볼 땐 AI칩 시장의 80% 이상을 점유하는 엔비디아 만의 독주가 지속되는 것은 결코 바람직하지 않다. 이를 잘 알고 있는 경쟁자들의 도전은 더욱더 거세지고 있다. 왕관을 빼앗으려는 자와 지키려는 자 간의 공방전은 이미 오래전에 시작됐지만 엔비디아는 꿈쩍도 하지 않는 듯 하다. 하지만 엔비디아의 독점적 지위를 나누려는 도전자들의 실력도 점점더 차오르고 있다. 서서히 엔비디아 등쪽으로 다가서는 경쟁자들의 윤곽이 드러나고 있다.

최근 IEEE 스펙트럼은 엔비디아 AI칩 패권자 엔비디아가 패권을 좀처럼 내주지 않는 이유와 이 회사가 내주지 않는 AI칩 철옹성을 깨려는 경쟁자들의 AI칩 기술 개발 현황과 장단점, 그리고 엔비디아 독점의 아성을 깰 가장 유력한 기업들의 추격 가능성 등을 종합적으로 짚었다. 엔비디아와 AMD, 인텔, 세레브라스, 삼바노바, 그록, 퀄컴, 하이퍼스케일러스, 그리고 중국칩과 미래의 경쟁자들을 차례로 소개한다.

엔비디아가 AI칩의 패자(霸者)로 우뚝선 배경은

엔비디아의 AI 지배력을 과장하기는 어렵다. 1993년에 설립된 엔비디아는 개인용 컴퓨터용 그래픽 처리 장치(GPU)라는 당시 새로운 분야에서 처음으로 각광을 받았다.

하지만 엔비디아를 세계에서 가장 가치 있는 기업으로 끌어올린 것은 PC 그래픽 HW가 아니라 이 회사의 AI 칩이었다. 엔비디아의 GPU는 AI에도 뛰어난 성능을 발휘한다는 것이 밝혀졌다. 그 결과 이 회사 주가는 2020년 초보다 15배 이상 상승했고, 매출은 2019년 회계연도의 약 120억 달러에서 2024년 600억 달러로 급증했다. 그리고 이 AI 강국의 최첨단 칩은 사막의 물처럼 희소하고 수요가 많다.

제니퍼 프렌드키 구글 딥마인드의 AI데이터 책임자는 GPU에 대한 접근성은 “AI 연구자들에게 너무나 큰 걱정거리가 되어버려서 연구자들은 매일 이에 대해 생각한다. 그렇지 않으면 최고의 모델이 있더라도 재미를 볼 수 없기 때문이다”라고 말한다.

그녀는 대부분 회사보다 엔비디아에 덜 의존하는데 이는 구글이 자체적으로 자체 AI 인프라를 보유하고 있기 때문이다. 하지만 MS와 아마존 같은 다른 기술 대기업은 엔비디아의 가장 큰 고객 중 하나이며 생산되는 즉시 GPU를 계속 구매한다. 언론 보도에 따르면 누가 왜 GPU를 구매하는지에 대한 내용은 미국 법무부의 독점 금지 조사 대상이다.

머신 러닝 자체의 폭발적 성장과 마찬가지로 엔비디아의 AI 우세는 최근의 사건이다.

하지만 이는 엔비디아가 GPU를 그래픽 렌더링 외에도 많은 작업에 유용한 일반 컴퓨팅 HW로 확립하려고 노력해 온 수십 년 간의 노력에 기인한다.

이러한 노력은 AI 워크로드를 가속화하는 데 능숙한 ‘텐서 코어’를 포함하도록 진화한 이 회사의 GPU 아키텍처뿐만 아니라 결정적으로는 개발자가 하드웨어를 활용할 수 있도록 돕는 소프트웨어 플랫폼인 쿠다(CUDA)로까지 확장돼 있다.

맷 킴볼 무어인사이츠 앤 스트래티지 수석 데이터 센터 분석가는 “그들은 대학을 졸업한 모든 컴퓨터 과학 전공자가 쿠다에 대해 훈련받고 프로그래밍하는 방법을 알도록 했다. 그들은 도구를 제공하고 이를 교육하고 연구에 많은 돈을 투자한다”고 말했다.

2006년에 출시된 쿠다는 개발자가 엔비디아 GPU의 여러 코어를 사용할 수 있도록 돕는다. 이는 최신 생성 AI를 포함해 고도로 병렬화된 컴퓨팅 작업을 가속화하는 데 필수적인 것으로 입증됐다. 엔비디아가 쿠다 생태계를 구축하는 데 성공한 것은 AI 개발시 이 회사 HW(AI칩)을 사용하는 데 대한 저항을 가장 적게 만든다. 엔비디아 칩 공급이 부족할 수 있지만 AI HW보다 찾기 어려운 것은 경험이 풍부한 AI 개발자들뿐이며, 많은 사람이 쿠다에 익숙하다.

이를 통해 엔비디아는 사업을 방어할 수 있는 깊고 넓은 해자(垓子)를 확보했지만 성을 공격할 준비가 된 경쟁자가 없다는 것은 아니다. 그리고 이들의 전략또한 매우 다양하다. AMD와 인텔 같은 수십 년 된 회사들이 자체 GPU를 사용해 엔비디아와 경쟁하고자 하는 반면, 세레브라스와 삼바노바같은 신생 기업들은 생성적 AI 훈련 및 추론의 효율성을 크게 개선하는 급진적인 칩 아키텍처를 개발했다. 이들은 엔비디아에 도전할 가능성이 가장 높은 경쟁자다.

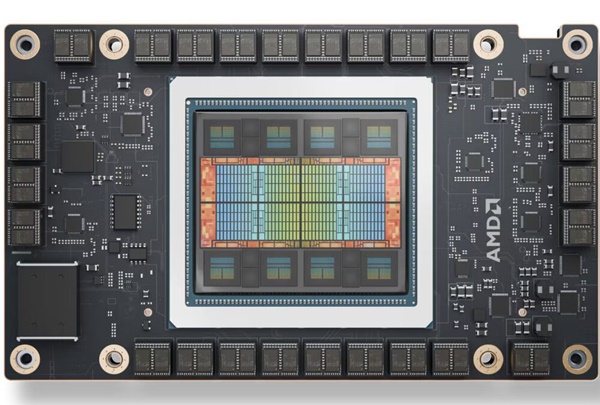

AMD, 또다른 GPU 제조업체

▲장점=AMD GPU는 설득력 있는 엔비디아 대안이다.

▲단점=SW 생태계에서 엔비디아의 쿠다에 필적할 수 없다.

기존 세력 가운데 최근 가장 강력한 공격의 포문을 연 경쟁자는 지난 10일 신제품을 발표한 AMD다. AMD는 지난 10일(현지시각) 샌프란시스코에서 신제품 MI325X 발표회를 가졌다.

연말까지 출시될 예정인 MI325X는 1530억 개의 트랜지스터와 288기가바이트(GB)의 고대역폭 메모리를 갖추고 있고 TSMC의 5나노미터 및 6나노미터 핀펫 리소그래피 프로세스를 사용하는 CDNA3 GPU 아키텍처를 기반으로 구축됐다. 이 칩에는 1만 9456개의 스트림 프로세서와 304개의 컴퓨팅 유닛에 걸쳐 분산된 1216개의 매트릭스 코어가 포함돼 있다. MI325X의 최대 엔진 클럭 스피드는 2100MHz이며 최대 2.61페타플롭스(1페타=초당 1000조 부동 소수점 처리 속도)의 8비트 프리시전(FP8) 연산 성능을 보인다.

이 제품 발표는 엔비디아의 고객들이 이번 분기에 블랙웰 칩을 구매해 배치할 준비를 하고 있는 가운데 나온 것이다. MS는 이미 2개의 B200 블랙웰 칩과 ‘그레이스’ CPU를 결합한 엔비디아의 최신 GB200 칩을 제공하는 최초의 클라우드 제공업체가 됐다.

FT에 따르면 AMD는 기성 AI 칩 분야에서 엔비디아의 가장 가까운 경쟁자로 부상했지만 시장 점유율에서는 여전히 뒤처져 있다. AMD는 올해 45억 달러의 AI 칩 매출을 예상하고 있으며, 이는 7월에 마감되는 분기에 대한 엔비디아의 AI 데이터센터 칩 매출 263억 달러의 일부에 불과하다. 그럼에도 불구하고 AMD는 이미 현재 세대의 MI300X AI GPU의 고객으로 MS와 델을 확보했으며 메타가 그 뒤를 이을 가능성이 높다. 메타는 최신 대규모 언어 모델인 라마 3.1 개발에 부분적으로 이 칩을 사용했다.

최근 AI에 집중하고 있는 AMD는 소비자 그래픽 카드를 포함한 기존 PC 중심 비즈니스에서 변화를 보이고 있지만, 향후 AI 데이터센터용 GPU 수요에 대해서는 여전히 낙관적이다. AMD는 2027년까지 AI 칩의 잠재적 총 시장규모가 4000억 달러에 달할 것으로 예상하고 있다.

AMD는 새로운 칩을 통해 AI 프로세서 시장에서 엔비디아와의 성능 격차를 좁히기를 희망하고 있다. 이 회사는 또한 엔비디아의 새로운 블랙웰 시스템의 정면 경쟁자로 자리매김하고 있는 차세대 MI350 칩에 대한 계획을 공개했으며, 내년 하반기에 출시할 수 있을 것으로 예상되고 있다.

그러나 아직 AMD가 뛰어넘어야 할 장애물이 있다. 바로 SW다. AMD는 개발자가 GPU를 프로그래밍하는 데 도움이 되는 오픈소스 플랫폼인 ROCm을 제공하지만 쿠다만큼 인기가 없다.

AMD는 이러한 약점을 알고 있으며 지난 7월 ROCm과 AMD HW를 사용해 대규모 AI 교육을 수행한 경험이 있는 유럽 최대의 개인 AI 연구소인 사일로 AI(Silo AI)를 인수하기로 합의했다. AMD는 또한 데이터 센터 인프라에 대한 전문 지식을 갖춘 회사인 ZT 시스템즈를 인수해 대규모로 HW를 배치하려는 고객에게 서비스를 제공할 계획이다. 쿠다에 대한 경쟁자를 만드는 것은 쉬운 일이 아니지만 AMD는 확실히 노력하고 있다.

리사 수 AMD CEO는 10일 신제품 MI325X 발표후 파이낸셜 타임즈(FT)와 가진 인터뷰에서 “이것은 AI 경쟁의 끝이 아니라 시작이다”라고 말하면서 향후 10년 동안 AMD가 ‘엔드 투 엔드’ AI 리더가 되기 위한 야망을 드러냈다.

AMD는 거의 20년 동안 그래픽 칩 분야에서 엔비디아와 경쟁했다. 때로는 일방적인 싸움이었다. 그래픽과 관련해 AMD의 GPU는 판매 또는 인지도에서 엔비디아를 거의 이긴 적이 없다. 그래도 AMD의 HW에는 장점이 있다. 이 회사의 광범위한 GPU 포트폴리오는 노트북용 통합 그래픽에서 1500억 개가 넘는 트랜지스터를 갖춘 AI에 초점을 둔 데이터센터 GPU에까지 이르고 있다. 이 회사는 또한 현재 세계에서 가장 진보된 GPU에 필수적인 메모리인 고대역폭 메모리(HBM)를 일찍부터 지원하고 채택했다. 킴볼 분석가는 엔비디아 H100의 경쟁칩인 AMD의 인스팅트 MI325X를 언급하며 “HW를 보면... 엔비디아에 대해 유리하다. AMD는 그 칩을 환상적으로 배치했다”고 평가했다.

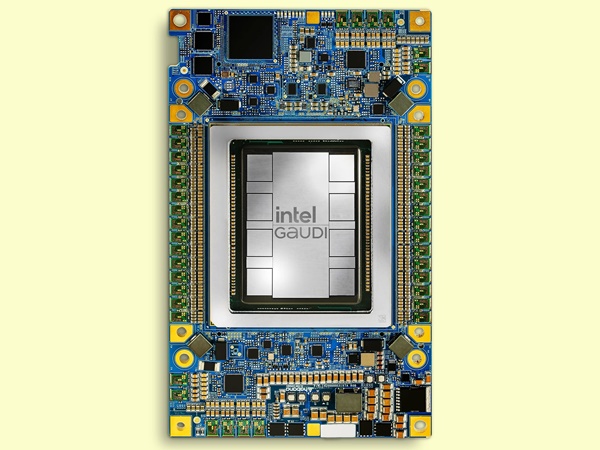

인텔, SW에서의 성공

▲장점=가우디 3 AI 가속기가 강력한 성능을 보여준다.

▲단점=차기 대형 AI 칩은 2025년 후반까지 출시되지 않는다.

인텔의 과제는 AMD의 과제와 정반대다.

인텔은 엔비디아의 쿠다와 AMD의 ROCm에 대한 정확한 대응책이 없지만 2018년에 오픈소스 통합 프로그래밍 플랫폼인 원API(OneAPI)를 출시했다. 원API는 쿠다와 ROCm과 달리 CPU, GPU, FPGA를 포함한 여러 HW 범주에 걸쳐 있다. 따라서 개발자가 모든 인텔 HW에서 AI 작업(및 기타 여러 작업)을 가속화하는 데 도움이 될 수 있다.

킴볼 분석가는 “인텔은 매우 쉽게 관심을 끌 수 있는 엄청난 SW 생태계를 가지고 있다”고 말한다.

반면 HW는 적어도 엔비디아와 AMD와 비교할 때 약점이다. 인텔이 2019년에 AI HW 스타트업 하바나 랩스(Habana Labs)를 인수해 얻은 성과인 인텔의 가우디 AI 가속기는 진전을 이루었고, 최신 가우디 3는 엔비디아의 H100과 경쟁할 수 있는 성능을 제공한다.

그러나 인텔의 다음 HW 출시가 정확히 어떻게 될지는 불분명해 일부 우려가 제기됐다.

패트릭 무어헤드 무어 인사이츠앤스트래티지 창업자는 “가우디 3는 매우 유능하다. 하지만 2024년 7월 현재 가우디 4는 없다”고 말한다.

대신 인텔은 인텔 x86 CPU 코어와 제온 GPU 코어를 결합한 타일 기반 모듈형 아키텍처를 갖춘 코드명 팰컨 쇼어스(Falcon Shores)라는 야심찬 칩으로 전환할 계획이다. 이는 인텔의 최근 그래픽 HW 진출의 일부다. 하지만 인텔은 아직 팰컨 쇼어스의 아키텍처와 성능에 대한 세부 정보를 공개하지 않았으며 내년 후반까지 출시되지 않을 예정이다.

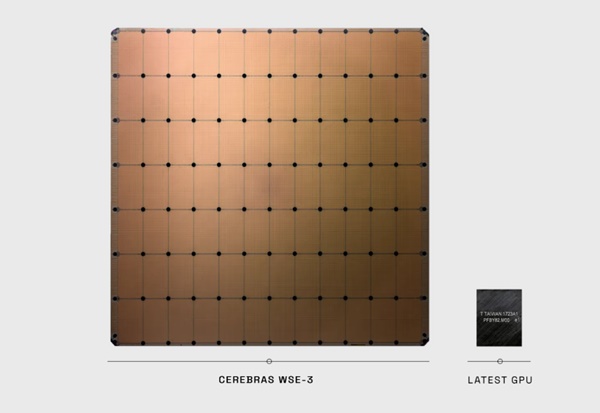

세레브라스, 클수록 좋다

▲장점=웨이퍼 스케일 칩은 강력한 칩당 성능과 메모리를 제공한다.

▲단점=크기와 비용으로 인해 틈새 시장이 적용 분야다.

그러나 오해하면 안된다. AMD와 인텔은 아직까지는 엔비디아에 대항할 가장 신뢰할 만 한 도전자다. 이들은 성공적인 칩을 설계하고 이를 위한 프로그래밍 플랫폼을 구축한 역사를 공유한다.

하지만 규모가 작고 검증되지 않은 업체 중에서 두드러지는 업체가 있다면 바로 세레브라스(Cerebras)다.

슈퍼컴퓨터용 AI를 전문으로 하는 이 회사는 2019년에 1.2조 개의 트랜지스터가 들어 있는 거대한 웨이퍼 크기의 실리콘인 웨이퍼 스케일 엔진(Wafer Scale Engine)으로 큰 인기를 끌었다. 가장 최근 버전인 웨이퍼 스케일 엔진 3는 트랜지스터 수를 4조 개로 늘렸다.

비교를 위해 엔비디아의 가장 크고 최신 GPU인 B200은 ‘겨우’ 2080억 개의 트랜지스터를 가지고 있다. 웨이퍼 크기의 괴물인 세레브라스의 CS-3를 중심으로 제작된 컴퓨터는 64개의 CS-3로 구성돼 8엑사플롭(1엑사플롭=초당 100경개 부동소수점 처리 능력)컴퓨팅 성능을 자랑할 콘돌 갤럭시 3(Condor Galaxy 3) AI 슈퍼컴의 핵심이다. 미래의 최첨단 대규모 언어 모델을 훈련하고자 하는 아부다비에 본사를 둔 대기업인 G42가 이 시스템을 소유하게 될 것이다.

스테이시 라스곤 번스타인 리서치 수석분석가는 “이것은 일반적인 용도가 아니라 좀 더 틈새 시장에 가깝다. 모든 사람이 [이 컴퓨터를] 구매하지는 않을 것이다. 하지만 [미국] 국방부와 [콘도르 갤럭시 33] 슈퍼컴퓨터와 같은 고객이 있다”고 말했다.

세레브라스의 WSC-3는 대부분의 상황에서 엔비디아, AMD 또는 인텔 HW에 도전하지 못할 것이다. 너무 크고, 너무 비싸고, 너무 특화되어 있다. 하지만 다른 회사가 WSE 규모의 칩을 설계하지 않기 때문에 세레브라스에게 슈퍼컴퓨터에서 독보적인 우위를 제공할 수 있다.

삼바노바, 혁신기기를 위한 혁신기기

▲장점=설정 가능한 아키텍처는 개발자가 AI 모델에서 효율성을 끌어내는 데 도움이 된다.

▲단점=HW는 여전히 대중 시장에서의 관련성을 입증해야 한다.

2017년에 설립된 삼바노바(SambaNova)는 비전통적인 칩 아키텍처로 AI 학습을 다루는 또 다른 칩 설계 회사다. 주력 제품인 SN40L은 회사에서 메모리와 컴퓨팅 리소스 타일로 구성된 ‘재설정 가능한 데이터 흐름 아키텍처’라고 부르는 것을 갖추고 있다. 이러한 타일 간의 링크는 대규모 신경망의 빠른 데이터 이동을 용이하게 하기 위해 즉시 변경할 수 있다.

프렌드키는 이러한 사용자 정의 가능 칩은 “AI 개발자가 다양한 모델에 맞게 HW를 최적화할 수 있기 때문에 대규모 언어 모델을 학습하는 데 유용할 수 있을 것”으로 믿는다. 그녀는 “다른 회사는 이러한 기능을 제공하지 않는다”고 말한다.

삼바노바는 SN40L과 함께 사용되는 SW 스택인 삼바 플로우(SambaFlow)에서도 승리를 거두고 있다. 무어헤드는 “인프라 수준에서 삼바노바는 자사 플랫폼을 가지고 좋은 성과를 거두고 있다”고 말한다.

삼바플로우는 머신 러닝 모델을 분석하고 개발자가 SN40L을 재구성해 모델의 성능을 가속화하도록 도울 수 있다. 삼바노바는 아직 증명해야 할 것이 많지만 소프트뱅크와 아날로그 디바이시즈를 고객으로 두고 있다.

그록, 기능을 위한 형태

▲장점=AI 추론 성능이 뛰어나다.

▲단점=현재 적용 분야가 추론에 한정됐다.

AI HW에 독특한 특성을 가지고 질주 중인 또 다른 회사는 그록(Groq)이다. 그록의 접근 방식은 메모리와 컴퓨팅 리소스를 긴밀하게 페어링해 대규모 언어 모델(LLM)이 프롬프트에 응답할 수 있는 속도를 가속화하는 데 중점을 두고 있다.

무어헤드는 “그들의 아키텍처는 매우 메모리 기반이다. 메모리는 프로세서와 긴밀하게 결합돼 있다. 노드가 더 필요하지만 토큰당 가격과 성능은 미쳤다”고 말한다. ‘토큰’은 AI 모델이 처리하는 기본 데이터 단위다. LLM에서는 일반적으로 단어 또는 단어의 일부다.

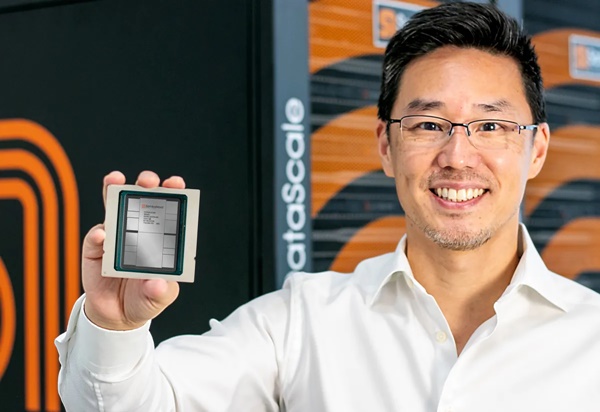

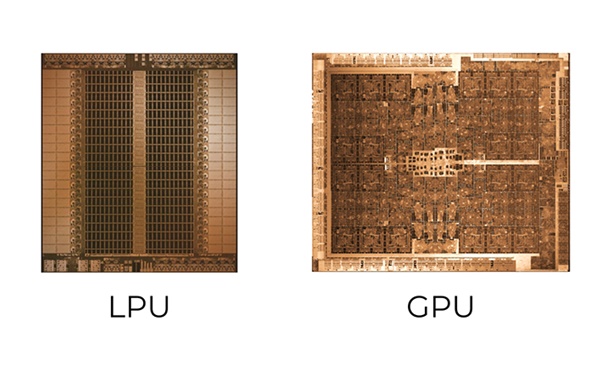

그는 “그록의 언어 처리 장치 추론 엔진(Language Processing Unit Inference Engine, LPU)으로 불리는 칩이 엔비디아 H100을 만드는 TSMC 기술보다 몇 세대 뒤진 글로벌 파운드리의 14나노미터 기술을 사용해 만들어졌다는 점을 감안할 때 그록의 성능이 훨씬 더 인상적”이라고 말한다.

지난 7월 그록은 자사 칩의 추론 속도에 대한 시연을 게시했는데 이 칩은 메타의 80억 매개변수를 가진 LLM인 라마 3를 실행하면서 초당 1250개 토큰을 초과하는 성능을 보여주었다. 이는 초당 1000개 토큰을 초과하는 삼바노바의 시연 결과보다 더 뛰어나다.

퀄컴, 파워가 모든 것이다

▲장점=AI 기능을 갖춘 광범위한 칩을 갖고 있다.

▲단점=AI 훈련을 위한 대형 최첨단 칩이 부족하다.

삼성 갤럭시 S24 울트라 같은 인기있는 안드로이드 폰에 전원을 공급하는 스냅드래곤 시스템온칩으로 잘 알려진 퀄컴은 AMD, 인텔, 엔비디아와 맞붙을 수 있는 거대 기업이다.

하지만 퀄컴은 이러한 경쟁사들과 달리 특정 작업에 대한 AI 추론과 에너지 효율성에 AI 전략을 더 집중하고 있다.

AI 벤치마킹 조직인 ML커먼스의 창립 멤버이자 AI 최적화를 전문으로 하는 회사인 크레이의 안톤 로크모토프 CEO는 “중요한 벤치마크 테스트 결과 퀄컴은 클라우드 AI 100(Cloud AI 100) 서버의 추론을 크게 개선했다”고 말한다. 그는 “기본적으로 동일한 서버 HW를 사용한 레스넷(ResNet-50) 이미지 분류 벤치마크 테스트에서 서버 성능이 와트당 180개 샘플에서 240개 샘플로 증가했다”고 말한다.

그는 효율적인 AI 추론 작업은 또한 클라우드에 도달하지 않고도 로컬에서 이를 처리해야 하는 기기에도 도움이 된다고 말한다. 대표적인 예는 MS의 코파일럿 플러스 PC다. MS와 퀄컴은 델, HP, 레노버를 포함한 노트북 제조업체와 협력했으며 퀄컴 칩이 장착된 최초의 코파일럿 플러스 노트북이 지난 7월에 매장에 출시됐다. 퀄컴은 스마트폰과 태블릿에서도 강력한 입지를 확보했으며, 스냅드래곤 칩은 삼성, 원플러스, 모토로라 등의 기기에 전원을 공급한다.

퀄컴은 운전자 지원 및 자율 주행 플랫폼을 위한 AI에서도 중요한 역할을 한다. 올초 현대차 모비스 사업부는 첨단운전자지원시스템(ADAS)에 엔비디아 드라이브(Drive) 플랫폼과 경쟁 중인 스냅드래곤 라이드(Snapdragon Ride) 플랫폼을 사용하기 위한 파트너십을 발표했다.

하이퍼스케일러스, 근력을 위한 맞춤형 두뇌

▲장점=수직 통합에 초점을 둔 설계.

▲단점=하이퍼스케일러는 자체 요구 및 용도를 최우선시 한다.

대규모로 HW를 배포하는 클라우드 컴퓨팅 거인인 하이퍼스케일러스(Hyperscalers)는 빅테크와 동의어다. 아마존, 애플, 구글, 메타, MS는 모두 자체 용도와 클라우드 컴퓨팅 고객 서비스를 위해 가능한 한 빨리 AI HW를 배치하려 한다. 이를 가속화하기 위해 이 회사들은 모두 자체적으로 칩을 설계하고 있다. 구글은 경쟁사보다 훨씬 일찍 AI 프로세서에 투자를 시작했다. 2015년에 처음 발표된 이 검색제왕의 텐서 프로세싱 유닛(TPU)은 현재 대부분의 AI 인프라에 전력을 공급한다. 6세대 TPU인 트릴리움은 5월에 발표됐으며 AI 작업을 처리하려는 기업을 위한 클라우드 기반 서비스인 구글의 AI 하이퍼컴퓨터(AI Hypercomputer)의 일부다.

프렌드키는 구글의 TPU는 회사가 AI 기회를 추구하는 데 유리하다고 말한다. 그녀는 “나는 칩을 어디서 구할지에 대해 너무 고민할 필요가 없어서 다행이다. 하지만 TPU에 대한 액세스가 공급 부족을 완전히 없애지는 못한다. 다른 구글 사업부도 여전히 리소스를 공유해야 하기 때문이다”라고 말했다. 그리고 구글만 그런 건 아니다. 아마존은 두 개의 자체 칩을 보유하고 있는데 하나는 훈련용 트레이니움(Trainium)이고 다른 하나는 추론을 위한 인퍼렌시아(Inferentia)다. MS는 마이아(Maia)를 보유하고 있고, 메타는 MTIA를 보유하고 있으며, 애플은 클라우드 인프라에서 AI 작업을 처리하기 위한 실리콘을 개발하고 있는 것으로 알려져 있다.

하이퍼스케일러스는 고객에게 HW를 판매하지 않기에 이들 가운데 어느 칩도 엔비디아와 직접 경쟁하지 않는다. 하지만 그들은 구글의 AI 하이퍼컴퓨터, 아마존의 AWS, MS의 애저 같은 클라우드 서비스를 통해 HW에 대한 액세스를 판매한다.

많은 경우 하이퍼스케일러는 엔비디아, AMD, 인텔의 HW에서 실행되는 서비스와 함께 자체 내부 HW에서 실행되는 서비스를 옵션으로 제공한다.

중국 칩들의 불투명한 미래

여기에 가세한 또 다른 경쟁자는 기술적 요구가 아니라 지정학적 현실에서 생겨났다.

미국 정부가 AI HW 수출에 제한을 가해 칩 제조업체가 가장 성능이 뛰어난 최신 칩(현재로선 주로 엔비디아의 고급 AI 가속기)을 중국 기업에 판매하지 못하게 했다. 이에 대응해 중국 기업은 자체 AI 칩을 설계하고 있다.

화웨이는 선두 주자다. 엔비디아의 H100에 대한 대안으로 설계된 이 회사의 어센드 910B AI 가속기는 중국 정부가 부분적으로 소유한 상하이 소재의 파운드리인 SMIC에서 생산중이다. 그러나 SMIC의 수율 문제로 인해 공급이 제한된 것으로 알려지고 있다. 화웨이는 또한 자체 AI 인프라를 사내에서 구축하려는 중국 기업을 위한 AI인어박스(AI-in-a-box) 솔루션을 판매하고 있다.

중국 산업계는 미국 수출 통제 규칙을 우회하기 위해 대체 기술을 활용할 수 있다.

예를 들어 중국 연구자들은 전하(電荷) 대신 빛을 사용해 계산을 수행하는 광자 칩에서 진전을 이루었다.

프렌드키는 “빛 빔의 장점은 한 [빔]을 다른 빔과 교차시킬 수 있다는 것이다. 따라서 일반적으로 실리콘 칩에서 발생하는 제약을 줄여준다. 실리콘 칩에서는 경로를 교차할 수 없다. 회로를 더 복잡하게 만들 수 있고, 비용도 덜 든다”고 말한다.

광자 칩은 아직 매우 초기 단계이지만, 이 분야에 대한 중국의 투자가 개발을 가속화할 수 있을 것이다.

더 많은 경쟁자가 나올 여지

엔비디아에게 충분히 많은 경쟁자가 있다는 것은 분명하다.

그러나 IEEE스펙트럼은 많은 전문가들이 현재 엔비디아의 지배력이 현재 타의 추종을 불허한다는 데 동의하고 있지만 그것이 영원히 경쟁자를 몰아낼 것이라는 의미는 아니라고 지적한다.

무어헤드는 “들어보라. 시장은 선택권을 원한다. 2026년이 되면 AMD가 10~20%의 시장 점유율을 갖지 못한다고 생각할 수는 없다. 인텔도 마찬가지다. 일반적으로 시장은 3개를 선호하고 거기에는 세 개의 합리적인 경쟁자가 있다”고 말했다.

한편 킴볼 분석가는 하이퍼스케일러스가 더 많은 AI 서비스를 내부 HW로 전환함에 따라 엔비디아에 도전할 수 있다고 말한다.

그리고 와일드 카드도 있다. 세레브라스, 삼바노바, 그록은 새로운 솔루션으로 엔비디아를 잠식하려는 매우 긴 스타트업 목록의 선두 주자다. 이들은 디-매트릭스(d-Matrix), 언테더(Untether), 텐스토런트(Tenstorrent), 에치드(Etched) 등 생성 AI에 최적화된 새로운 칩 아키텍처에 희망을 걸고 있는 수십 개의 다른 기업들 중 일부다. 이러한 스타트업 중 다수가 실패할 가능성이 있지만, 아마도 다음 엔비디아는 이 생존자들 중에서 나올 수 있다.