현재 전세계 전기차 업계를 뒤흔드는 엄청난 영향력을 가진 원톱은 단연 중국 CATL이다. 2위 BYD 등으로 이어지는 중국 배터리 업계의 엄청난 위력은 올해 1분기 세계 전기차 배터리 생산 통계에서도 쉽게 읽을 수 있다. SNE리서치에 따르면 세계 10대 전기차 배터리 기업을 구성하는 한중일 기업은 중국 6개, 한국 3개, 일본 1개다. 중국,한국, 일본 배터리업계의 글로벌 시장 점유율 합계는 61%:24.7%:9%다. 중국 전기차 배터리 기업들이 전세계 전기차 시장을 좌지우지할 수 있는 상황에서 한국의 3대 배터리업체(LG에너지솔루션, SK온, 삼성SDI)와 일본 파나소닉이 간신히 시장 완전장악 저지선을 구축한 형국이다. 중국의 글로벌 전기차 배터리 주도권은 미중 기술전쟁을 치르고 있으면서도 자국엔 배터리업체를 하나도 두지 못한 자동차왕국 미국에게도 위협적 존재다. 미국정부의 인플레이션감소법(IRA)이 미국 전기차 경쟁력과 배터리 산업 육성에 어떤 영향을 미칠지, 또 중국 배터리 업계에는 어떤 영향을 미칠지 관심이 쏠리는 이유다. 이런 가운데 어느 새 한국업체를 대신해 6년 연속 세계 배터리 1위를 고수하고 있는 중국 CATL에 대한 성공비결이 궁금해질 수 밖에 없다. 벨기에에서 발행되는 글로벌플리트, 비즈니스인사이더, SNE리서치 통계 등을 기반으로 그 배경을 분석해 봤다.

요약하자면 중국 CATL이 글로벌 기업으로 성공할 수 있었던 가장 큰 요인으로는 중국정부의 강력한 기업육성 정책과 유능한 외국인 기술자 스카웃 성과가 꼽힌다.

비즈니스인사이더는 CATL 등 성공한 중국 배터리산업의 배경으로 중국 정부의 강력한 지원정책에 주목했고, 글로벌 플리트는 (한국과 일본에서 스카웃한 유능한) 외국국적의 배터리 기술자들(expats)의 기여가 크게 작용했다고 분석했다.

CATL의 성장 자취, 성공 비결, 가열되는 시장경쟁 샹상, 시장 확장 전략, 그리고 향후 전세계 전기차 배터리 시장 전개를 짚어본다.

CATL은 전 세계 전기차 배터리 산업을 어떻게 휘젓고 자극했나?

글로벌 전기차 배터리 산업의 떠오르는 스타는 말할 것도 없이 세계 공급 1위업체인 중국 CATL이다.

CATL은 전세계 자동차 업체들이 진출해 외국 자동차업체의 수요처로만 알려졌던 중국시장에 서 영향력을 높여가더니 마침내 중국은 물론 세계 전기차와 전기차 배터리 산업계를 움직이고 있다.

이 회사의 영향력은 중국의 전세계 자동차 배터리시장을 뒤흔들며 이에놀란 미국 중심의 서방 국가및 기업간 협력을 가속화하도록 만들기에 이르렀다.

놀랍게도 CATL이 세계 1위가 되기까지 10년 밖에 걸리지 않았다는 점이다. 어떻게 이런 일이 일어날 수 있었을까.

쩡위췬(曾毓群) CATL 회장은 지난 1999년 홍콩에서 전자기기용 배터리를 생산하는 ATL을 설립했다. ATL은 미국 벨랩으로부터 얻은 특허를 바탕으로 리튬 폴리머 배터리를 개발하고 이후 회사를 중국으로 옮겨갔다. 쩡 창업자는 중국 푸젠성 닝더(福建省 寧德)출신으로 베이징의 중국과학원 근대물리연구소(中国科学院近代物理研究所) 박사 출신 공학도이기도 하다.

점차 ATL은 당시 세계를 지배하던 한국 배터리 기업들을 밀어내면서 빠르게 현지 배터리 판매를 지배하는 업체가 됐다. 2001년까지 ATL은 가전제품용 배터리를 100만 개 이상 출하했다. 이후 성장세를 지속하면서 우리가 알고 있듯이 애플 아이폰용 배터리 공급사가 될 정도로 기술력과 공급력을 인정받기에 이른다.

전기차 배터리 사업에 진출하다

2011년 배터리 기술의 새로운 장에 진입할 때가 되었다고 판단한 쩡 창업자는 전기자동차 배터리 사업을 시작했다.

몇 년 만에 CATL은 전기차 배터리 생산에서 일본과 한국의 배터리 거인들을 앞지르며 유럽과 미국 자동차 회사들의 전기화 여정에서 배터리를 사용할 수 있는 선택의 여지를 거의 남겨놓지 않았다.

2019년 테슬라 상하이 공장에서 전기차 제조가 시작되면서 CATL의 생산라인 침투율은 새로운 수준에 도달했다.

CATL은 니오, 샤오펑 등 중국 전기차 업체에 배터리를 공급하고 테슬라와 탄탄한 사업관계를 구축하는 한편 2021년 6월에는 폴크스바겐으로부터 리튬이온 배터리 셀 시험 합격 인증을 받았다. 한 달 후, CATL과 포드는 전기차 적응을 강화하기 위한 글로벌 차원의 전략적 협력을 발표했다.

세계적 기업 반열에 오르다

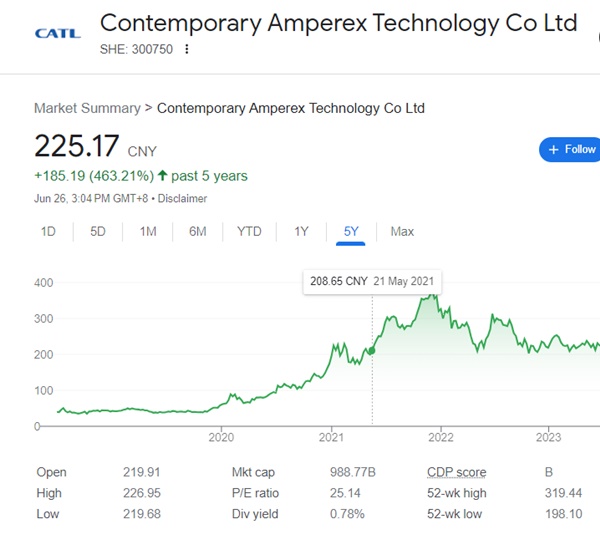

CATL은 2023년 6월 23일 현재 시가총액 1371억 2000만 달러로 글로벌 기업시장 가치 85위를 차지했다. 6월 21일에는 시사주간지 타임지가 선정한 ‘2023년 세계에서 가장 영향력있는 글로벌 100대기업’에 선정됐다. (비교차원에서 보자면 같은 날 LG에너지 솔루션은 시가총액 1011억 달러로 글로벌 기업시장 가치 134위에 랭크됐다. 삼성전자는 같은 날 시가총액 3689억 5000만달러로 글로벌 기업시장가치 20위에 랭크됐다.)

이 거대 배터리 기업이 계속 성장함에 따라, 전기 자동차 배터리 시장에서 세계적인 경쟁을 촉발했다. 아시아태평양 전문가인 바란 구무셀은 CATL의 인상적 성공은 일본과 한국 제조업체에서 벗어나려는 목표에서 비롯됐다고 말한다.

그는 “CATL의 중요한 발전은 인적 요인 및 정부 지원과 관련이 있다. BMW는 CATL의 첫 번째 파트너가 된 주요 자동차 제조사였다. 시험 프로젝트는 수익성이 없었지만 정보에 대한 접근을 제공했다. 이에따라 CATL은 이익을 내지 못하거나 손실에 직면하지 않고 생산함으로써 기술적 노하우를 얻었다. 자동차 대기업과 제휴할 수 있는 가능성이 결정적인 요인이었다. 둘째, CATL은 많은 외국출신 국외 거주자 직원들(expats)을 보유하고 있다. (외국인 국외 거주자들은 잠시 동안 해외에서 살 수도 있고, 다른 나라를 위해 출신국 국적을 완전히 포기할 수도 있다.) 2011년 CATL 설립 이래 전략적 파트너십과 외국 출신 국외 거주자들이 오늘날 CATL이 가진 전문 지식을 제공했다”고 분석한다.

공급망 확장

수천 개의 전기차 배터리로 대량 생산 라인을 제공하기 위해서는 필연적으로 많은 투자를 필요로 한다. CATL은 중국 내 생산 기반을 공고히 한 후 해외 주요 타깃인 유럽에 집중했다.

독일은 수십 년 동안 중국에 첨단 제조 기술을 제공해 왔지만 이젠 전기차에 대규모 배터리를 장착할 수 있는 수단을 필요로 했다.

CATL은 적극적으로 나서 2014년에 독일 뮌헨에 자회사를 설립했다. 2018년에는 독일 에르푸르트에 첫 배터리 공장 건설 및 2022년 가동 계획을 발표했다. 지난해 8월에는 헝가리 데브레첸에 100 GWh 배터리 공장 건설을 위한 73억 4000만 달러 투자계획을 발표했다. 지난해 9월에는 5년내 가동될 세 번째 유럽 공장 건설 계획을 발표했다.

CATL의 유럽 전략은 메르세데스-벤츠, BMW, 스텔란티스, 폴크스바겐 등 고객사(자동차 제조사)의 생산 시설과 가깝게 유지하는 것이다.

중국에서 가열되는 전기차배터리 경쟁

CATL은 지난해 상반기 매출이 82%나 뛰었고 북미 최초의 배터리공장 건설 계획도 발표했다.

하지만 재료비 상승으로 인해 지난해 3월에 CATL의 가격이 인상된 후, 많은 전기차 제조업체들이 대안을 찾기 시작했다. 지난해 9월 샤오펑은 CATL이 더 이상 주요 배터리 공급업체가 아니라고 발표했다. 중국의 테슬라로 불리는 샤오펑은 지난해 CATL의 상위 3개 고객 중 하나였지만 여기서 벗어나 여러 소규모 배터리 생산업체와 협력하는 전략을 채택했다.

이러한 회사들 중 하나인 신왕다(欣旺达·Sunwoda)는 샤오펑을 위해 급속 충전 배터리를 개발하고 있다. 나머지 두 공급업체는 이브(EVE)와 CALB다.

이브는 지난해 12월 말레이시아에 원통형 배터리 생산시설을 설립하겠다는 계획을 발표했다. CALB는 중국에 7개의 생산 공장을 가지고 있으며 광둥성에 2개의 공장을 더 열 계획이다. CALB는 지난해 말 200GWh의 배터리 생산 능력에 도달한 것으로 추계되고 있다. 이 회사는 또한 유럽에 공장을 지을 계획이다.

그리고 최근 비즈니스 인사이더, SNE 리서치의 실적 집계결과 BYD가 올해 상반기 중국 전기차 내수시장에서 절반을 차지했다고 전했다.

사우스 차이나 모닝 포스트에 따르면 CATL과 국영 CALB 간의 법정소송도 계속되고 있다. 이는 CATL이 자사 지재권 침해와 관련해 CALB를 고소하고 5억 1000만 위안(약 921억원) 을 요구하는 내용으로 진행되고 있다.

서방국가들이 깨어나고 있다

외국 공급업체에 의존하게 되는 것은 서방 자동차 회사들이 받아들일 수 있는 비즈니스 모델과 다르다. 유럽 배터리 동맹(EBA)은 오는 2030년까지 전 세계 배터리의 3분의 1을 유럽에서 생산하기를 원한다. 이 전략에 따라 다음과 같은 주요 조치가 취해지고 있다.

예를 들어 폴크스바겐과 보쉬는 지난해 1월 유럽에서 배터리 제조를 위한 산업 규모의 솔루션을 제공하기 위한 파트너십을 발표했다. 메르세데스 벤츠와 폴크스바겐은 지난해 8월 캐나다 정부로부터 전기차 배터리 광물 공급에 협력하기로 했다고 발표했다.

또한 베트남 전기차 제조업체 빈패스트(VinFast)는 2024년 생산을 시작할 것으로 예상되는 노스캐롤라이나에 전기차 및 배터리 제조 공장을 건설하기 위해 지난해 40억 달러를 투자했다고 발표했다.

지난해 여름 도요타와 파나소닉은 호주 리튬 생산업체 아이오니어(Ioneer)가 제공하는 광물로 미국에서 전기차용 배터리를 생산·공급하기 위한 또다른 계약을 체결했다.

더욱 치열해지는 배터리 전쟁

중국 자동차 배터리 혁신 연합의 2021년 통계에 따르면 CATL은 중국 전기차 배터리 시장에서 47.45%의 시장 점유율을 기록했다. 대조적으로 CALB는 7%를, 신왕다는 2.5%를 각각 기록했다.

SNE 리서치에 따르면 CATL은 지난해 상반기 세계 시장 점유율 34.8%를, 올해 상반기에는 37%를 기록하며 날로 강해지는 모양새다. 하지만 수익성이 좋은 배터리 시장에서 경쟁이 계속 성장함에 따라 더많은 일이 일어날 것으로 보인다.

미국 전기차 산업 경쟁력을 키우기 위해 마련한 인플레이션감소법(IRA)을 우회하는 다양한 방법이 CATL과 미국 기업 사이에서 이뤄지는 모습도 보인다. 비근한 예로 지난 2월 미국의 포드가 35억달러를 전액 투자하고 CATL이 배터리 기술을 제공하는 방식으로 미국에 배터리 공장을 건설하겠다고 발표해 업계에 파장을 불렀다.

테슬라도 CATL과 이런 방식의 배터리 공장 건설 추진에 가세한 것으로 알려졌다.

그러나 미국 의회 일각에서 중국 기업이 미국의 보조금을 받는다는 비난을 받자 CATL과 포드는 주정부의 IRA 지원금 대신 공장이 건설될 주의 주 정부 지원금을 받는 우회전략을 진행하고 있는 것으로 보인다. 지난 4월 미 오토모티브뉴스는 미 미시간주 정부가 3월말 포드-CATL간 배터리 합작공장 프로젝트 관련 부지 조성에 쓰일 1억2300만달러(약 1600억 원) 규모의 보조금 지급 승인을 포함해 포드에 총 17억달러의 보조금과 세금감면을 해줄 것으로 추정된다고 보도했다. 이는 포드가 리튬인산철(LFP) 배터리 공장을 짓는 데 투입할 자금 35억달러의 절반 규모다. 이렇게 되면 CATL은 사실상 미연방정부의 IRA지원금 없이 미국 시장에 경쟁력을 갖고 배터리 기술 지원 방식으로 미국 시장진출을 하게 되는 것이다.

미정부 방침과 달리 적과의 동침을 마다하지않고 전기차 경쟁력을 높이려는 미국 기업과 미국 시장을 놓칠 수 없는 CATL의 이해관계가 맞어 떨어진 결과다.

이런 얽히고 설킨 상황에서 과연 미국정부는 자동차왕국 미국의 전기차 경쟁력을 높이면서 CATL로 대표되는 중국 배터리 기술 의존에서 벗어날 수 있을까.

소셜댓글